Sin duda de gran importancia pra APIs, Promotoras de viviendas, Abogados, y demás Sujetos Obligados, es el Nuevo Reglamento de la Ley 10/2010 de Prevención de Blanqueo de Capitales y Financiación del Terrorismo

Antes de deci dirme a publicar este post, he creído conveniente asegurarme de lo dispuesto en el novedoso citado Reglamento, ya que puede llevar a confusión.

dirme a publicar este post, he creído conveniente asegurarme de lo dispuesto en el novedoso citado Reglamento, ya que puede llevar a confusión.

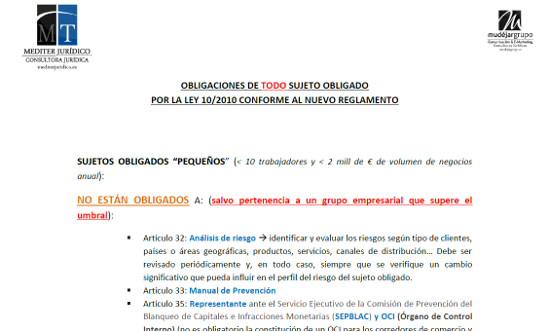

Una vez consensuado previa reflexión, las conclusiones a las que llego una vez compartidas con el Equipo que represento, considero que debemos de trasmitirlas a los Clientes de Mediter Consultora Jurídica y todo aquél que lo quiera leer, puesto que es necesario hacerlo lo más ameno posible y comprensible. Para ello, aparte del Reglamento, se podrán descargar un pdf en la imagen adjunta, con la interpretación que hemos llevado a cabo de dicha norma.

Más de 3 años han tenido que transcurrir para que llegue a nuestras manos el Reglamento de la Ley 102010 de Prevención de Blanqueo de Capitales y Financiación del Terrorismo

Partimos de una Ley que ha venido gozando de cuantiosos detalles referidos al cumplimiento de la misma y a las obligaciones que impone, en comparación con el formato y desarrollo de otras leyes, por lo que parece haber suplido la figura del tan ansiado reglamento durante los 4 años de su vigencia.

Este Reglamento, pese a las escasas novedades que introduce, según ya se ha venido comentando, trae consigo importantes modificaciones con respecto al cumplimiento de la Ley 10/2010 entre los diferentes sujetos obligados.

El desarrollo de umbrales de cumplimiento para los sujetos obligados incluidos en la Ley 10/2010 supone, en nuestra opinión, el cambio más relevante que refleja el nuevo Reglamento:

Limitación de las obligaciones para los sujetos de tamaño “más reducido”

Así, se diferencia a los sujetos obligados creando dos grupos: aquellos sujetos obligados con menos de 10 trabajadores y menos de 2 millones de euros de volumen de negocio o balance general anual y aquellos otros que superan estos umbrales. El primer grupo de sujetos obligados no vendrá referido, en todo caso, a todos los sujetos obligados incluidos en el artículo 2 de la Ley, sino a los corredores de comercio y a los sujetos obligados incluidos en el artículo 2.1.i) a 2.1.u) de dicho texto legal (promotores inmobiliarios, auditores de cuentas, contables o asesores fiscales, notarios, registradores, abogados, casinos de juego, comerciantes de joyas, piedras o metales preciosos, entre otros) que no alcancen los límites máximos mencionados, salvo que estos sujetos formen parte de un grupo empresarial.

En todo caso, estos sujetos quedan exceptuados de cumplir las obligaciones a las que se refieren los artículos 31, 32, 33, 35, 38 y 39 del nuevo Reglamento y que equivalen al análisis de riesgo, redacción de un manual de prevención, designación de un representante ante el SEPBLAC, establecimiento de un órgano de control interno, examen externo y formación.

En todo caso, estos sujetos quedan exceptuados de cumplir las obligaciones a las que se refieren los artículos 31, 32, 33, 35, 38 y 39 del nuevo Reglamento y que equivalen al análisis de riesgo, redacción de un manual de prevención, designación de un representante ante el SEPBLAC, establecimiento de un órgano de control interno, examen externo y formación.

Si bien, estos sujetos obligados que quedan exentos de cumplir con la carga más “burocrática” de la Ley 10/2010 no pierden su condición de “sujeto obligado” y siguen quedando obligados a las medidas de diligencia debida, comunicación y abstención y control de las transacciones.

Esto puede conllevar, para muchas PYMES, problemas de interpretación de la Ley y generar dudas en el cumplimiento de las obligaciones previstas en la Ley y en el Reglamento y más si a esta diferenciación entre sujetos y obligaciones unimos el enfoque orientado al riesgo del que goza la nueva normativa en materia de prevención de blanqueo de capitales.

Esto puede conllevar, para muchas PYMES, problemas de interpretación de la Ley y generar dudas en el cumplimiento de las obligaciones previstas en la Ley y en el Reglamento y más si a esta diferenciación entre sujetos y obligaciones unimos el enfoque orientado al riesgo del que goza la nueva normativa en materia de prevención de blanqueo de capitales.

El Reglamento pretende, por tanto, centrar la atención en los clientes y situaciones que impliquen un riesgo superior, dejando de generalizar el conjunto de medidas y obligaciones previstas en la Ley a todo tipo de sujeto, liberando así a pequeñas asesorías, inmobiliarias, despachos de abogados… de gran parte del conjunto de obligaciones exigidas en la Ley y en el Reglamento. Si bien, no todos los sujetos obligados son iguales: dos asesorías fiscales de igual tamaño pueden atender a un nivel de riesgo muy dispar, ambas serán sujetos obligados pero con un mayor o menor riesgo en sus clientes y actividades.

Otra de las novedades que nos trae el nuevo Reglamento es la habilitación a la Agencia Estatal de Administración Tributaria para que, en el cumplimiento de sus funciones, pueda requerir y obtener de los sujetos obligados la información que posean o gestionen para el cumplimiento de la normativa de prevención de blanqueo de capitales, como así lo prevé la Disposición adicional tercera del nuevo texto reglamentario.

Otra de las novedades que nos trae el nuevo Reglamento es la habilitación a la Agencia Estatal de Administración Tributaria para que, en el cumplimiento de sus funciones, pueda requerir y obtener de los sujetos obligados la información que posean o gestionen para el cumplimiento de la normativa de prevención de blanqueo de capitales, como así lo prevé la Disposición adicional tercera del nuevo texto reglamentario.

Y se prevén más modificaciones, pues los artículos 50 a 57 del nuevo Reglamento prevén una nueva figura, el Fichero de Titularidades Financieras –que quedará sujeto a la Ley 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal –, al que quedarán obligadas las entidades de crédito.

La nueva normativa en materia de Prevención de blanqueo a través del Real Decreto 304/2014, de 5 de mayo, por el que se aprueba el Reglamento de la Ley 10/2010, de 28 de abril, no implica únicamente las modificaciones que hemos querido venir a resaltar, sino una serie de variaciones en el modo de atender el cumplimiento de las obligaciones en la materia por parte de los sujetos para los cuales sí o no se han previsto excepciones y que tienen por objeto flexibilizar y adaptar a los tiempos actuales la colaboración de todo sujeto con la Prevención del Blanqueo de Capitales.

Nuestro objetivo, como Consultora jurídica, no es otro que garantizar una gestión de la prevención del blanqueo de capitales eficaz para todo sujeto obligado, asesorando a nuestros clientes según las medidas a las que cada sujeto debe atender y orientándoles en el cumplimiento de la normativa actual y cambiante.

Laura Suñen

Abogada Colegiada ICAV

Dpto. Jurídico

Mediter Consulting Jurídico SL